W ostatnich latach nasila się presja medialna na branżę mięsną. Coraz częściej dyskutuje się o jej udziale w globalnej produkcji CO2 oraz negatywnym wpływie zbyt mięsnej diety na zdrowie człowieka.

Od dawna w dużych, ale i coraz częściej średnich i małych miastach, powstają restauracje wegetariańskie lub wegańskie, a w większości sieci handlowych rozrastają się półki z zamiennikami mięsa.

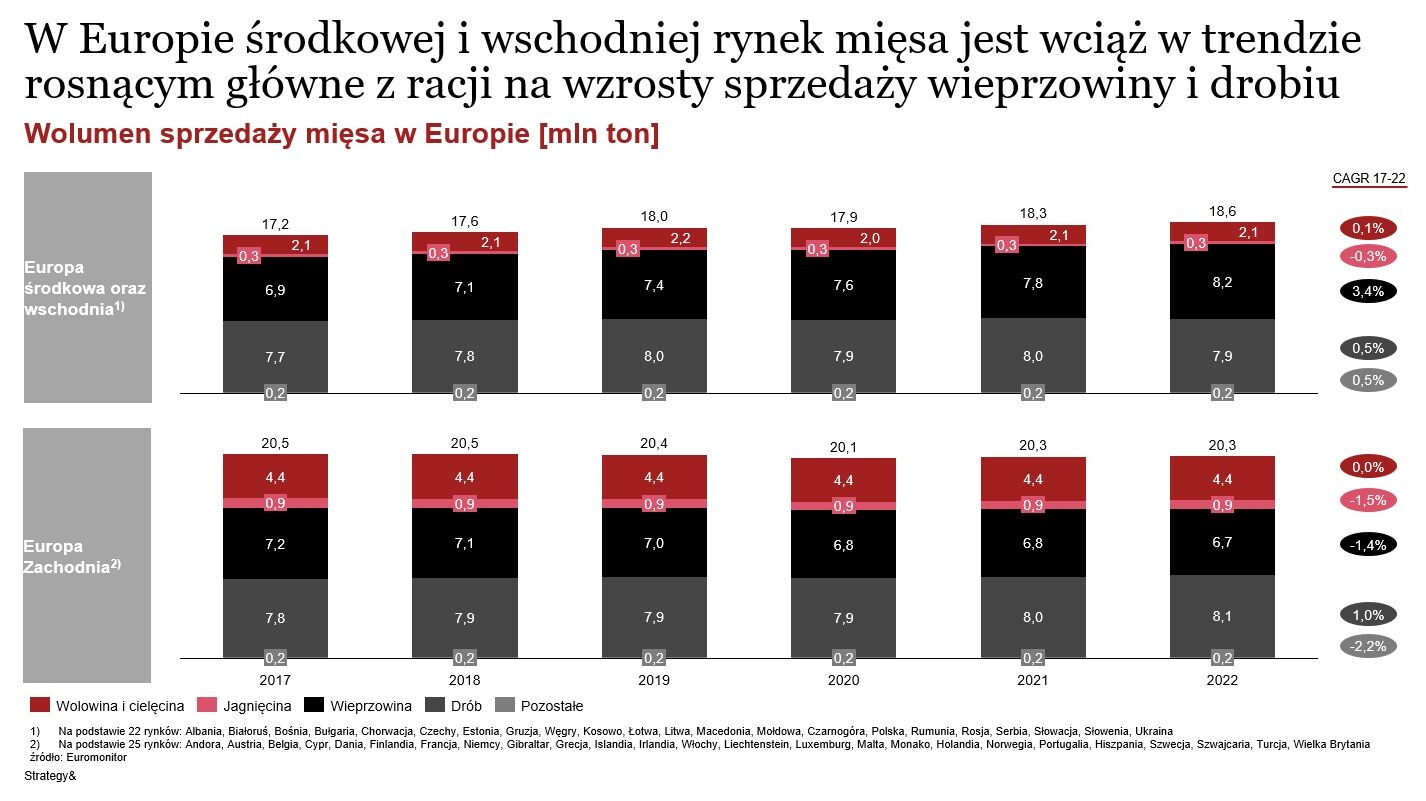

Z tej perspektywy naturalna wydawałaby się teza, że globalna konsumpcja mięsa powinna być w trendzie spadkowym. Sprawdźmy zatem jak kształtuje się rynek w ostatnich latach:

Wśród rynków Europy zachodniej widoczny zaczyna być spadek wolumenów jednak głównie w obszarze wieprzowiny. Wolumeny pozostałych dwóch głównych kategorii są albo stabilne (wołowina) albo wciąż rosnące (drób).

– Należy wziąć również pod uwagę, że liczba ludności wśród państw zakwalifikowanych do tej grupy w analizowanym okresie pozostaje relatywnie stała. Wolumen sprzedaży na rynkach Europy środkowej i wschodniej jest wciąż w trendzie wzrostowym, głównie dzięki wciąż silnej dynamice rozwoju rynku wieprzowiny. W przypadku tego regionu należy również uwzględnić fakt malejącej liczby ludności z racji na wysokie saldo migracji – mówi Marek Steinhoff-Traczewski.

– W najbliższych latach należy spodziewać się spadku dynamiki wzrostu wieprzowiny na rynkach CEE, co przełoży się na osłabienie wzrostu całego wolumenu rynku mięsa tego regionu oraz w kontekście rynków Europy zachodniej utrzymania obecnych trendów – dodaje.

Oznacza to, że wciąż w perspektywie najbliższych kilkunastu lat nie będziemy mogli mówić o żadnym istotnym załamaniu. Trendy konsumenckie oraz propozycje zmiany trybu życia zachęcające do ograniczenia konsumpcji mięsa wciąż w wymiarze makro nie są widoczne.

Roślinne zamienniki to wciąż nisza

W przypadku rynku przetworów mięsnych (kiełbasy, szynki, dania gotowe, itp.) zauważalny jest ciągły wzrost wolumenów substytutów mięsa i ryb, jednak wciąż są to kategorie niszowe.

– Co więcej, zakładając utrzymanie obecnej dynamiki wzrostu substytutów produktów mięsnych w perspektywie najbliższych 5 lat, wciąż będą one stanowić nie więcej niż 5-6 proc. na rynkach Europy Zachodniej, podczas gdy w Polsce czy innych krajach CEE ich udział może pozostać na niewiele wyższym poziomie niż obecnie obserwowany z racji na wciąż rosnącą podkategorię przetworów mięsnych – komentuje menedżer Strategy& Polska, PwC Polska.

Zwraca przy tym uwagę, że w przypadku rynków zachodnich widoczna jest substytucja przetworów mięsnych przez ich zamienniki. – Zmieniający się lifestyle jest faktem, zwłaszcza na kluczowych rynkach Europy zachodniej, co powoduje, że dieta konsumentów staje się bardziej zróżnicowana i pojawiają się w niej kategorie wcześniej w ogóle nieobecne, np. tofu i substytuty – wskazuje.

Jednak prawdopodobnie do momentu pojawienia się na rynku produktów lepiej oddających smak naturalnego mięsa, nie należy się spodziewać drastycznych zmian w strukturze kategorii.

Zarówno na rynku mięsa jak i przetworów mięsnych zauważalny jest covidowy rok 2020. Niemalże w każdej kategorii zaobserwowano spadki wolumenowe, co należy tłumaczyć nie tyle istotną zmianą diety konsumentów i rzadszym sięganiem po mięso w ramach głównych posiłków w tym okresie, co raczej ograniczeniem liczby okazji do spożywania mięsa (przede wszystkim brak sezonu grillowego w 2020 r.).

– Rok 2021 przyniósł tutaj istotne odbicie i rynek powrócił do wcześniej zdefiniowanych dynamik wzrostu. W perspektywie najbliższych lat rynek prawdopodobnie będzie wciąż pod wpływem istniejących przed covidem trendów konsumenckich takich jak „prosty skład” i „tradycyjne smaki” dla wędlin, dalszy rozwój marek własnych dla mięsa oraz wysokie znaczenie narodowości produktu – prognozuje Marek Steinhoff-Traczewski.

Niemniej widoczne są również nowe trendy, których nie obserwowaliśmy w latach poprzedzających pandemię. Zdaniem eksperta Strategy& Polska warto wymienić kilka z nich.

Premiumizacja napędzana markami własnymi – na wielu rynkach zwłaszcza Europy środkowo wschodniej to właśnie marki własne są liderami wprowadzania na półkę produktów podkreślających wykorzystanie bardziej „ekologicznego” mięsa, gdzie w procesie produkcji ograniczano emisję CO2, stosowano mniej antybiotyków w trakcie chowu oraz dbano o dobrostan zwierząt. Często dzieje się to w ramach wprowadzenia dodatkowej marki własnej danej sieci handlowej obok już istniejącej, ale targetującej w segment cenowy economy. Dobrymi przykładami z rynku polskiego może być marka „Pikok Pure” rozwijana przez Lidl oraz „Kraina Wędlin Nature” Biedronki.

Od pola do stołu – nie tylko miejsce produkcji ma znaczenie. Konsumenci zwracają uwagę na dodatkowe „claimy” oferowane przez producentów mięsa i wędlin. Są to zarówno zobowiązania dotyczące kwestii dobrostanu zwierząt, jak również kontroli nad całym łańcuchem produkcji. Z racji na konsolidację w branży mięsnej oferowanie tego claimu staje się możliwe dla coraz większej liczby graczy (obserwowane zwłaszcza w Niemczech, Włoszech oraz Wielkiej Brytanii) .

Rozwój snackowości – produkty mięsne mogą być również traktowane jako przekąska przez coraz większą liczbę konsumentów. Dotychczas dominującą kategorią w Polsce realizującą tą misję były kabanosy, natomiast na wielu rynkach zachodnich produkty z suszonej wołowiny (beef jerky). Widoczne są próby producentów w kreowaniu nowych typów produktów realizujących misję przekąskową. Można do nich zaliczyć batony mięsne oraz kiełbaski-bites’y.

Renesans lady mięsnej – udział lady mięsnej jako kanału sprzedaży w poprzedniej dekadzie stopniowo malał, co związane było głównie z rozwojem formatów sklepów, gdzie lada nie występowała. W trakcie pandemii COVID-19 konsumenci zdecydowanie częściej sięgali po mięso i wędliny półkowe, co sugerowało potwierdzenie istniejącego wcześniej trendu. Jednak w ostatnim roku widoczny jest stopniowy powrót części konsumentów do tej tradycyjnej formy zakupu mięsa i wędlin. Oczywiście trend ten dotyczy wyłącznie rynków, gdzie lada mięsna występowała powszechnie (m.in. CEE oraz Włochy). W Polsce potwierdzeniem tego trendu jest rozwój lady tradycyjnej przez jednego z liderów handlu detalicznego – Biedronkę, która posiada tradycyjną ladę mięsną już w ponad 20 proc. swoich sklepów.

Marek Steinhoff-Traczewski akcentuje, że sektor mięsny, mimo niekoniecznie negatywnych perspektyw wolumenowych, znajduje się pod silną presją kosztową, co prawdopodobnie sprzyjać będzie dalszej konsolidacji rynku.

Koszty energii, braki w zasobach ludzkich oraz ciągłe ryzyko pojawienia się chorób zwierząt – to wszystko sprawia, że co do zasady cała branża mięsna pracuje na niskich marżach i efekcie skali.

– Osiągnięcie satysfakcjonującej marżowości wymagać będzie umiejętności połączenia działalności eksportowej oraz obsługi handlu nowoczesnego, gdzie kluczowe jest zapewnienie odpowiedniego balansu obsługi marek własnych i brandu – puentuje ekspert Strategy& Polska.

Zapisz się na newsletter PwC Retail Platform, aby na bieżąco dostawać najważniejsze analizy z sektora handlu detalicznego i dóbr konsumpcyjnych!